Avete più di 60 anni e siete proprietari di un appartamento? Avete bisogno di una somma di denaro per esigenze personali o familiari ma non riuscite a ottenere un finanziamento “tradizionale”? Se avete risposto sì ad entrambe le domande, il Prestito vitalizio ipotecario (Pvi) potrebbe fare al caso vostro. Il condizionale è d’obbligo visto che si tratta di un strumento oneroso e da conoscere bene. Parliamo di una particolare forma di finanziamento pensata proprio per gli ultra sessantenni che non hanno facile accesso al credito perché si trovano in difficoltà economica: la legge che l’ha introdotta (la 248/2005, modificata poi con la 44/2015) ha pensato infatti di favorire gli anziani alle prese con spese improvvise cui non saprebbero come fare fronte (ad esempio delle spese mediche imprevedibili o quelle per aiutare i figli ad acquistare casa o avviare un’attività lavorativa).

Del Prestito vitalizio se ne parlerà oggi in un convegno Roma alle ore 11 30 all’ Hotel Nazionale in Piazza di Montecitorio, dove il Notariato e le associazioni dei consumatori presenteranno un vademecum dedicato Pvi, nell’ambito della campagna informativa Casa Bene Primario come acquistarla in sicurezza.

Un po’ di liquidità ma a caro prezzo

Partiamo da una semplice domanda: a chi e in quali condizioni può convenire? Il Pvi offre il vantaggio di ottenere un prestito di liquidità (cioè non vincolato a uno scopo specifico) senza l’obbligo di pagare le classiche rate mensili per restituirlo. Ma questo vantaggio (disporre dell’intero capitale per tutta la durata del finanziamento) si conquista a caro prezzo, come testimonia il test su quattro prodotti bancari (Intesa SanPaolo Per Te, Unicredit Valore Casa , Monte dei Paschi di Siena PrestiSenior, Banca popolare di Sondrio Prestito ipotecario vitalizio) messi a confronto nel numero di giugno de Il Salvagente (acquista qui). E ciò lo si capisce guardando al meccanismo di funzionamento del contratto, quasi una trappola per il consumatore.

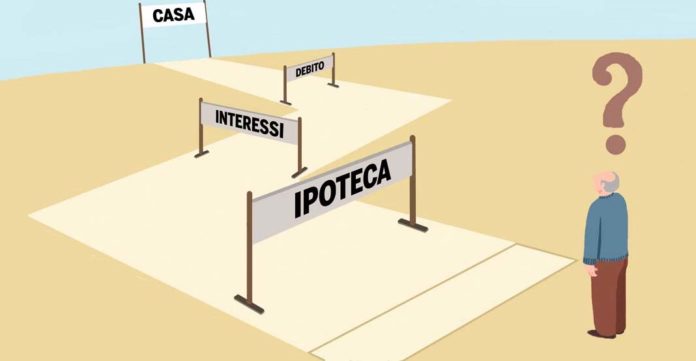

Innanzitutto è necessario iscrivere un’ipoteca di primo grado sull’immobile di proprietà a garanzia del prestito: l’immobile a quel punto non potrà più essere venduto o affittato, pena la risoluzione del contratto che autorizza la banca a chiedere l’immediata restituzione del prestito.

Il debito senza rate, finisce sugli eredi

Poi, il debito sarà ripagato, alla morte del finanziato, dagli eredi che potrebbero trovarsi di fronte a un capitale raddoppiato rispetto all’erogazione iniziale. Infatti, se è vero che non si pagano rate periodiche è altrettanto vero che gli interessi maturano non solo sul capitale, ma anche sugli stessi interessi scaduti (in altre parole, il Pvi attua l’anatocismo): ciò non significa altro che un aumento esponenziale del debito da restituire alla fine del contratto.

Per essere più chiari facciamo un paio di esempi tratti dai fogli informativi del prestito vitalizio ipotecario offerto da alcune banche: a fronte di un’erogazione di 100.000 euro, il capitale da restituire dopo 15 anni (compresi gli interessi maturati e capitalizzati con la tecnica dell’ana- tocismo) sarà, nella migliore delle ipotesi di 180.000 euro per Intesa San Paolo e addirittura nella peggiore di 215.400 per Banca Popolare di Sondrio. Non proprio un affare per il consumatore e i suoi eredi.

La casa all’asta

Ma c’è di più. Se gli eredi non riescono a saldare il debito, la casa ipotecata passerà di diritto nella disponibilità della banca, che potrà venderla e soddisfarsi sul ricavato. Il tutto saltando a piè pari le lungaggini dell’esecuzione forzata. C’è da dire che se la banca riuscirà a vendere l’immobile a un prezzo maggiore di quanto del debito accumulato dall’ex proprietario, la differenza andrà agli eredi.